En un revés para los conservadores, la Corte Suprema confirma un impuesto sobre el patrimonio corporativo en el extranjero

El Tribunal Supremo se negó el jueves a imponer nuevos límites a los impuestos sobre el patrimonio empresarial.

En un revés para los conservadores contrarios a los impuestos, los jueces confirmaron una disposición de una ley fiscal de 2017 que imponía un impuesto único sobre las ganancias de las corporaciones extranjeras cuyas acciones eran propiedad de estadounidenses.

La votación fue 7-2.

La decisión del tribunal fue limitada y evitó pronunciarse sobre la cuestión del impuesto al patrimonio.

Dejó sin resolver una persistente disputa sobre si la aprobación constitucional de los impuestos sobre la renta incluye acciones de la riqueza corporativa o si, por el contrario, se limita a ganancias “realizadas” como salarios o dividendos en acciones.

«Así que la cuestión precisa y estrecha que aborda hoy el tribunal es si el Congreso puede atribuir los ingresos realizados y no distribuidos de una entidad a los accionistas o socios de la entidad, y luego gravar a los accionistas o socios sobre sus porciones de esos ingresos», dijo el juez Brett M. Kavanaugh. Escribió para la mayoría. «Los precedentes de larga data de este tribunal, reflejados y reforzados por la práctica de larga data del Congreso, establecen que la respuesta es sí».

Algunos conservadores temen que un futuro Congreso liderado por demócratas progresistas imponga impuestos a la riqueza acumulada.

Instaron al tribunal a escuchar el caso Moore vs. Estados Unidos y dictaminar que el Congreso no puede imponer un impuesto a la “propiedad o riqueza”.

Lo que estaba en juego en el caso era el significado de la 16ª Enmienda, ratificada en 1913. Dice que el Congreso tiene el poder de “fijar y recaudar impuestos sobre los ingresos, de cualquier fuente que se derive”.

Unos años más tarde, la Corte Suprema dijo que las acciones corporativas en poder de los contribuyentes no podían ser gravadas como ingresos a menos que fueran “realizadas o recibidas” como ingresos. En general, se entendió que esa decisión significaba que el gobierno podía imponer impuestos sobre los salarios o los dividendos de las acciones, pero no necesariamente sobre las propiedades o la riqueza corporativa que crecía en valor. Estos se conocen como «ganancias no realizadas».

Pero muchos constitucionalistas y expertos en impuestos habían cuestionado esa interpretación de la 16ª Enmienda. Y en las últimas décadas, el Congreso ha impuesto impuestos a las personas que obtienen ingresos en sociedades y tienen acciones en algunas corporaciones, incluso si no se pagan dividendos cada año.

El caso de Charles y Kathleen Moore comenzó cuando recibieron una factura de impuestos de 14.729 dólares por sus acciones de propiedad de una empresa con sede en la India.

Los Moore, que están jubilados y viven en el estado de Washington, dijeron que no recibieron ingresos ni dividendos de su inversión en la empresa que suministra equipos a pequeños agricultores. Presentaron una demanda, alegando que el impuesto era inconstitucional según la 16ª Enmienda.

Pero un juez federal y el Tribunal de Apelaciones del Noveno Circuito no estuvieron de acuerdo con ellos y confirmó parte de la factura de impuestos de 2017 aprobado por el Congreso controlado por los republicanos y firmado por el presidente Trump. Impuso un impuesto único a los estadounidenses que poseían acciones en corporaciones extranjeras que ganaron valor. La medida fiscal incluía grandes exenciones fiscales para los ricos, pero para compensar esas pérdidas de ingresos fiscales, los legisladores intentaron recuperar algunas ganancias que los estadounidenses tenían en el extranjero.

Con el respaldo de la Cámara de Comercio de Estados Unidos y otros grupos empresariales, los Moore presentaron una petición al tribunal con la ayuda del abogado de Washington David B. Rivkin e instaron a los jueces a eliminar el impuesto a las ganancias en el extranjero.

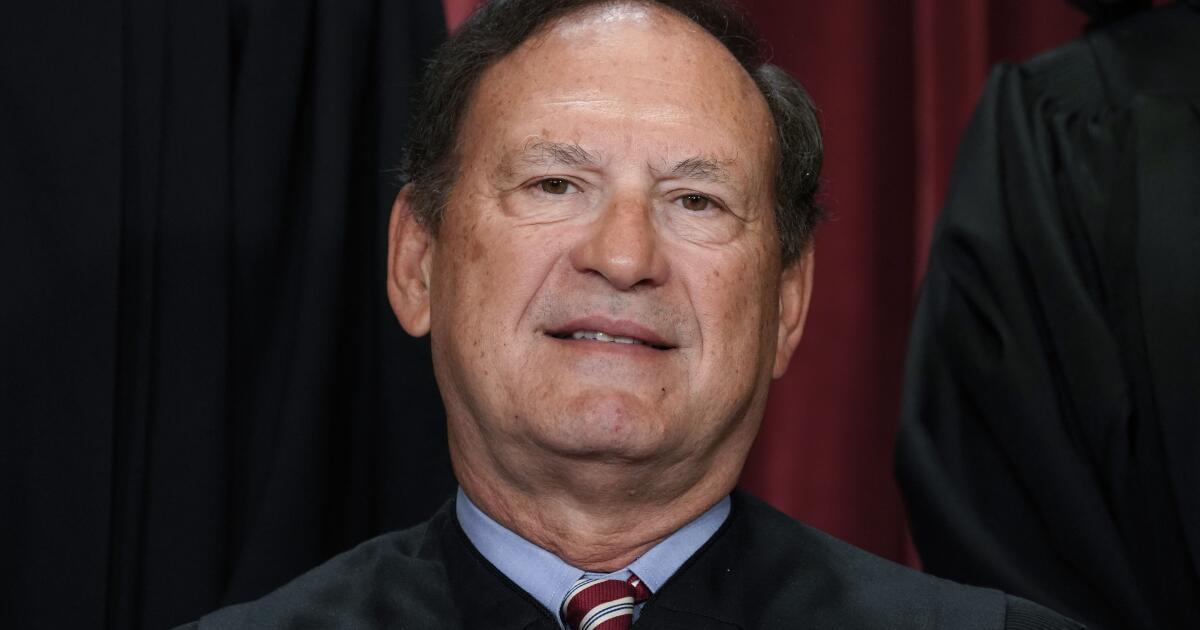

Algunos habían pedido al juez Samuel A. Alito Jr. que se abstuviera del asunto.

El abogado de Washington, David B. Rivkin, que ayudó a redactar la petición de apelación, entrevistó a Alito para dos artículos que aparecieron en el Wall Street Journal el año pasado.

“No había ninguna razón válida para mi recusación en este caso” Alito escribió en respuesta en septiembre.. “Cuando el señor Rivkin participó en las entrevistas y fue coautor de los artículos, lo hizo como periodista, no como defensor. Nunca se mencionó el caso en el que está involucrado; ni discutimos ningún tema en ese caso ni directa ni indirectamente”.

Alito estuvo de acuerdo con el resultado del jueves. Los jueces Clarence Thomas y Neil M. Gorsuch discreparon.

Thomas escribió la 16ª Enmienda dice que los ingresos son “sólo ingresos obtenidos por el contribuyente. El texto y la historia de la enmienda dejan claro que requiere una distinción entre «ingresos» y la «fuente» de la que se «deriva» ese ingreso. Y la única manera de establecer esa distinción es mediante un requisito de realización”.